Almería cierran la campaña hortofrutícola con una caída de los precios del 17%

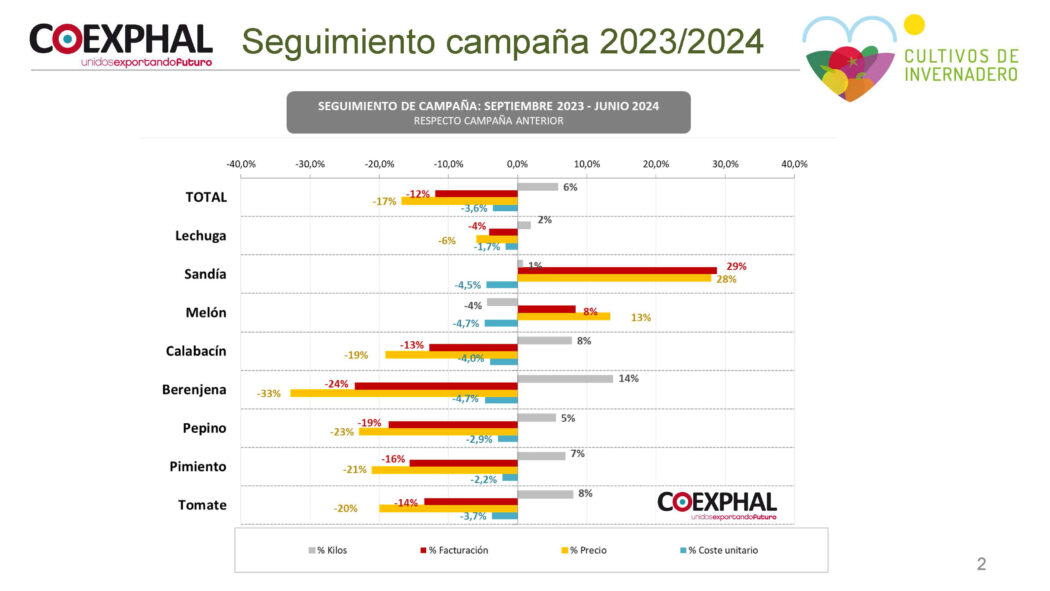

La campaña hortofrutícola 23/24 de Almería se cierra con una caída media del 17%, y un incremento de los costes de producción del 6%, respecto al año anterior, mientras que los ingresos se reducen un 12%.

La Asociación de Organizaciones de Frutas y Hortalizas de Almería, COEXPHAL, ha presentado los datos de avance de resultados de la campaña 2023/2024, cuyo análisis nos devuelve a escenarios conocidos de precios reducidos, y tendencias inciertas, ya que en la mayoría de los mercados de destino se ha hecho un fuerte esfuerzo por contener los precios al consumidor, lo que ha repercutido en origen.

Seguimiento de campaña con respecto a anterior

Como resumen, los datos recopilados para los cultivos almerienses, desde septiembre a junio, reflejan una caída media de los precios del 17% y un incremento de la producción del 6%, respecto al año anterior, mientras que los ingresos se reducen un 12%.

“Es cierto que el sector ha vivido dos campañas previas con datos aceptables, pero parece que el ciclo 2023/24 nos sitúa de nuevo en el punto de partida, con precios claramente insuficientes, más cuando se introducen los costes en el análisis. Los costes se fueron moderando conforme avanzaba la campaña, reduciéndose, al final de ella, un 3,6% de media para todos los cultivos. Sin embargo, hay que recordar que el ciclo pasado acabó con una variación positiva del 4%. Pero lo más importante es que desde septiembre de 2021, momento en el que empezó a sentirse el aumento del coste de los insumos, el crecimiento acumulado sigue siendo del 15%”, ha afirmado Juan Antonio González Real, presidente de COEXPHAL.

Análisis por producto de Almería

En la campaña 2023/2024 la comercialización de tomate en toneladas crece de manera importante (un 8%), sobre todo en la parte fundamental de la campaña de enero a junio. Los precios caen un 20% y los ingresos descienden también un 14%. La situación vuelve a ser comprometida una vez solventadas las caídas puntuales de la oferta internacional del año anterior, fundamentalmente la holandesa de invierno, y los vaivenes de las ventas marroquíes. Hay que considerar que la campaña pasada el tomate tuvo un incremento de los ingresos del 10%, por lo que este ciclo supone un importante retroceso.

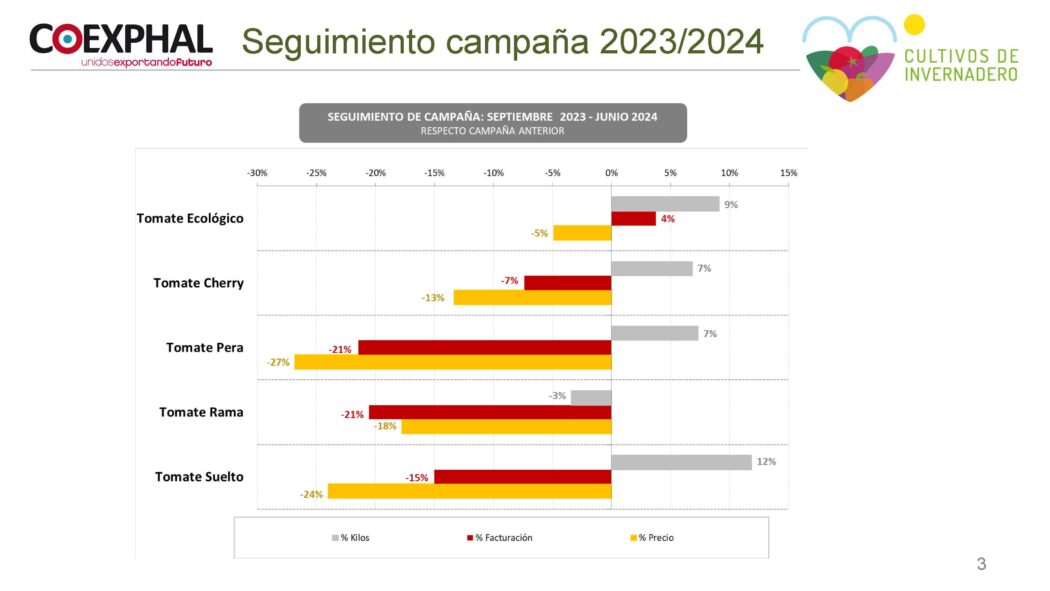

La comercialización de tomate suelto, pera y cherry aumenta un 12%, 7% y 7%, respectivamente. En todos los casos se aprecia una caída superior del precio: 24%, 27% y 13%, respectivamente. Cae, en contraposición, un 3% la producción del tomate en rama, que a pesar de la menor oferta tampoco consigue precios más altos (un 18% menos).

Por su parte, la producción comercializada de tomate ecológico muestra un aumento del 9%, pero su precio cae un 5%, siendo el menor descenso en todas las tipologías. El tomate ecológico supera el 12% de las ventas, porcentaje que no crece en la última campaña.

En pimiento ha habido un incremento relevante de la producción del 7% (sobre todo en el periodo de febrero a abril). Esto ha provocado que los precios desciendan un 21%, proporcionando ingresos un 16% más bajos que un año antes. Hay que recordar que el pimiento fue el cultivo que mejor se comportó la campaña pasada: sus ingresos crecieron un 26% a pesar de que hubo una caída del volumen del 13%.

El pepino sigue la misma tendencia que los productos anteriores. La producción crece un 5%, con un fuerte tirón en los meses de febrero y marzo. Los precios caen un 23% y los ingresos también descienden un 19%. No hay de olvidar que en la campaña pasada los ingresos crecieron un 13%.

La berenjena es el producto con peor resultado en esta campaña. Los precios cayeron de forma abrupta el mes de octubre, se recuperaron entre noviembre y enero, y volvieron a los niveles bajos entre febrero y junio. Este comportamiento, unido a problemas de calidad, ha hecho que tuviera que ser declarada la extensión de norma en varias ocasiones. En términos generales la producción creció un 14%, los precios y los ingresos cayeron, respectivamente, un 33% y un 24%.

El calabacín muestra un aumento de la comercialización del 8% (enlaza dos campañas en positivo) y una caída del precio del 19%. Como consecuencia, los ingresos totales caen un 13%. Este producto ha tenido un comportamiento errático. La campaña comenzó con precios bajos, que fueron subiendo hasta llegar al máximo en diciembre, a partir de ahí se produjo un cambio radical de tendencia. Desde febrero los precios se mantuvieron bajos hasta junio. El año pasado la campaña cerró con un aumento de los ingresos del 17%.

Fuera de la cosecha en invernadero, la lechuga producida sobre todo en el norte de la provincia acaba también el ciclo con precios negativos, 6% menos, pero relativamente mejores en relación con los productos típicos de invernadero. La producción aumenta un 2%. Como resultado, los ingresos caen un 4%. El año pasado los ingresos sumaron un aumento de 14%, por lo que la situación sigue siendo asumible.

La campaña de primavera no termina de estabilizarse: La comercialización de sandía aumenta levemente un 1%, con precios un 28% superiores (con un 29% más de ingresos). Sin embargo, hay que remarcar que el año pasado las cotizaciones cayeron un 41%, al igual que los ingresos (30% menos). No se puede hablar, por tanto, de vuelta a la normalidad. En melón, la producción de Almería cayó un 4% y los precios aumentaron un 13%, sobre todo debido al buen comportamiento del mes de mayo, ya que en junio estos estuvieron por debajo del año anterior. Los ingresos totales crecen un 8%. Hay que recordar que el año pasado los precios cayeron un 30%, aunque los ingresos no se resintieron por un aumento de la comercialización superior al 50%.

Seguimiento especial de la competencia en tomate

Al margen de los resultados económicos, que como se han comprobado no han sido positivos, Almería recupera el pulso exportador en cuanto al volumen de tomate. Para la campaña 2023/24 se observa un incremento de los envíos al exterior del 3%, sobre todo resultado del aumento en el periodo enero a junio. Alemania gana casi dos puntos de cuota, siendo el principal cliente (representa el 36% de los envíos de Almería). Estos dos puntos se pierden en: Francia, segundo comprador y principal destino de las exportaciones de Marruecos, que baja un punto (actualmente representa el 12% de las ventas de Almería); y Reino Unido, donde Marruecos lleva creciendo aceleradamente en las últimas campañas, que cae otro punto porcentual y pasa a ser el 6% del total vendido.

Seguimiento especial de tomate

Marruecos frena

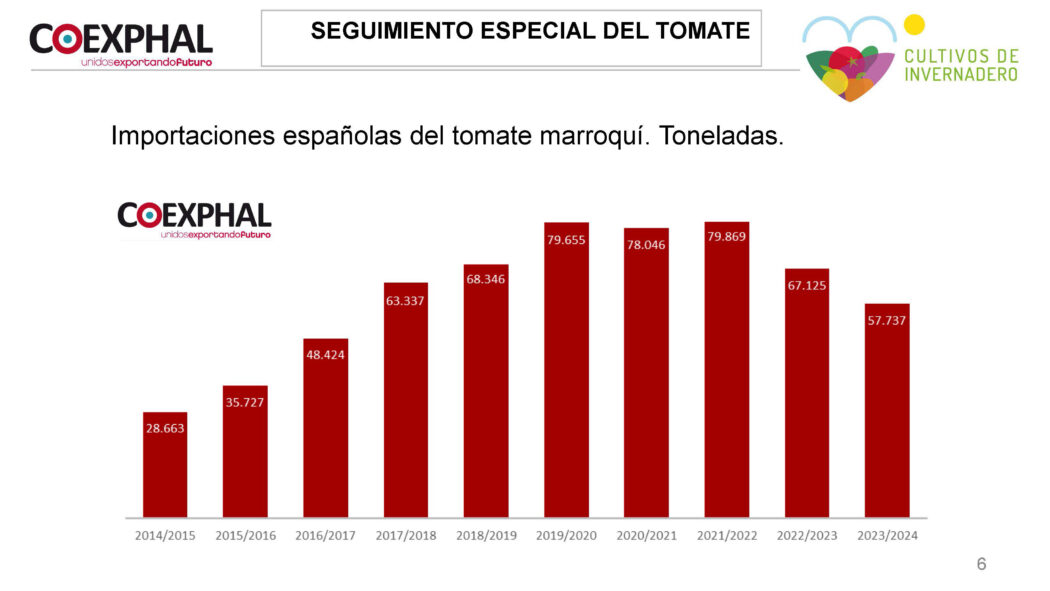

Después de siete campañas de aumento ininterrumpido, Marruecos frena su ritmo de crecimiento. En el último ciclo, sus envíos al exterior caen un 6%. Este descenso tiene su origen en la primera parte de su campaña donde hubo problemas en las plantaciones debido al virus del rugoso, que se vieron potenciados por la existencia de temperaturas anormalmente altas.

A partir de enero, Marruecos volvió a recuperar el ritmo exportador. “Según el análisis realizado queda patente que el sector marroquí está empezando a sufrir fuertes desequilibrios internos favorecidos por la necesidad de mano de obra no cubierta, aumento de los costes productivos, falta de agua, estructuras no preparadas para la meteorología adversa, entre otros asuntos. Sin embargo, en este entorno, el tomate español reafirma su mayor confiabilidad y su compromiso tanto en calidad como en seguridad alimentaria, donde Almería está a la cabeza desde hace muchos años, como está quedando demostrado”, ha afirmado Luis Miguel Fernández, gerente de COEXPHAL.

Con respecto al resto de competidores, Países Bajos vuelve a crecer, enlazando dos campañas en positivo: recupera el nivel previo a la crisis iniciada por el aumento del coste de la energía. Es destacable cómo los envíos franceses caen arrastrados por el descenso de ventas de Marruecos, confirmándose el comercio de reexportación de tomate marroquí desde Francia. Destaca también que las importaciones españolas de tomate marroquí caen por segundo año consecutivo, tanto por la mayor predisposición del consumidor nacional al tomate local, como por la menor oferta marroquí. El consumidor europeo debe buscar alimentos de garantía que no ofrece los productos marroquís o turcos, tal y como demuestran los cientos de notificaciones de alerta sanitaria todos los años.

Importaciones tomate.

Planta ornamental de Almería

En los últimos años, el sector de la planta ornamental de Almería está adquiriendo una importancia alta dentro de la comercialización agrícola provincial. La sección de ornamental de COEXPHAL está compuesta por un conjunto de 39 empresas. En la campaña 2023/24 este grupo facturó casi 60 millones de euros, casi todo en el mercado exterior, pero con un mercado interno consolidado. Este dato supone un aumento de 14% respecto a un año antes, siendo el resultado de un crecimiento de los precios del 22% y un descenso 6% en el número de unidades vendidas.